この記事は弁護士が監修してます。

弁護士法人 福地海斗法律事務所

弁護士 福地海斗

略歴

中央大学法学部卒業 /東京大学法科大学院入学 /第二東京弁護士会所属

火災保険申請サポートを安心して利用いただけるように、私が法律面をしっかり監修しております。修復ナビは信頼できる火災保険申請サービスですので、お気軽にご利用ください。

この記事は弁護士が監修してます。

弁護士法人 福地海斗法律事務所

弁護士 福地海斗

略歴

中央大学法学部卒業 /東京大学法科大学院入学 /第二東京弁護士会所属

火災保険申請サポートを安心して利用いただけるように、私が法律面をしっかり監修しております。修復ナビは信頼できる火災保険申請サービスですので、お気軽にご利用ください。

火災保険は二重加入しても意味がないのでしょうか?

保険に二重加入して保険料をたくさん収めれば安心だと考えたくなります。いざという時の安心のために、保険で充実した補償を得たいものです。

しかし保険制度は、複数の保険に加入して、単純に比例して給付金が増えるようにはなりません。

本記事では火災保険に二重加入したときに起きる問題や、住宅の保険をなるべく手厚くする方法をご説明します。

火災保険は二重加入するとどうなる?

二重加入の火災保険によって問題が起きている状態を、正式には重複保険といいます。

損害額以上の補償はされない火災保険や地震保険などは、前述のとおり重複加入しても、補償額は2倍となるわけではありません。

重複保険の定義は正確には以下のとおりです。

- 対象物件が同じ

- 対象事故が同じ

- 保険の期間が重なる

- 保証額の合計が損害額を超える

上記の要素が一つでも欠けていれば、保険に二重加入している状態でも、重複保険とはなりません。

損害額以上の給付金は出ない

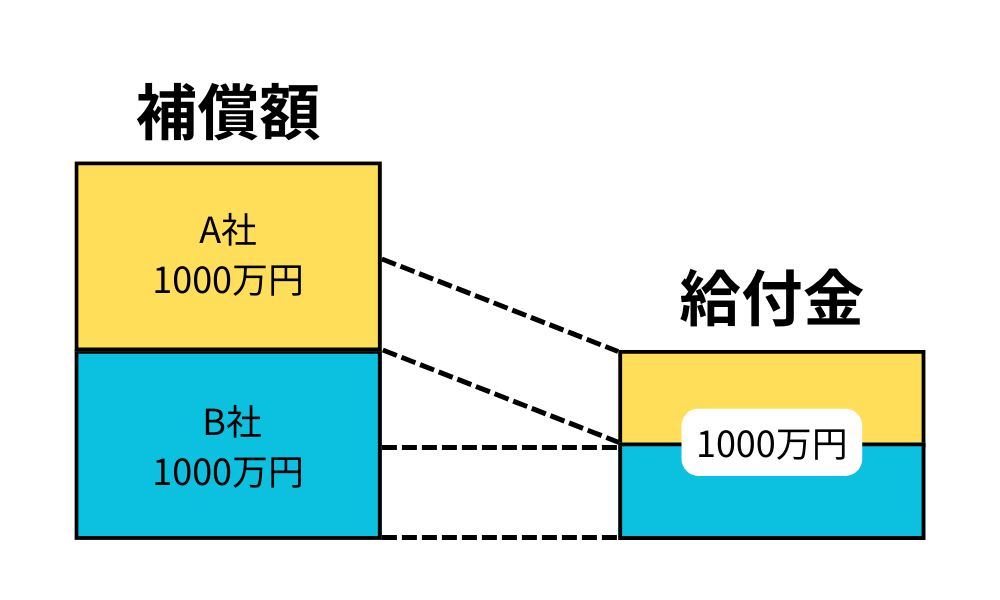

火災保険の給付金の金額は、損害が生じたときの建物の保険価額(保険の対象を金銭的に評価した金額)が上限となります。重複保険の状態となっている場合はこの上限額分まで、各保険会社が給付金を按分して支払います。

例として、補償額が1000万円の保険に二重加入し、損害が100%でも2000万円は支払われず、2つの保険会社から合計1000万円が支払われる形となります。

損害保険は実損補てん型といい、被保険者が実際に被った損害を超えて利益を得るような「焼け太り」の状態が起きないようにするためです。

二重加入した場合、給付金額は保険会社の間で負担割合を決めて支払うため、徴収する保険料は満額なのに、保険会社の1社あたりの負担する給付額は減り、保険会社にとって好都合です。

火災保険と火災共済も重複保険の扱いの対象

では、保険と共済ではどうでしょう?

火災保険は保険会社が取り扱い、火災共済は生活協同組合など、共済事業を行う団体が取り扱います。つまり2つは別種の商品ですが、やはり二重加入の扱いとなり給付金は按分して支払われます。

簡易保険加入者協会の災害見舞制度は重複加入できる?

災害見舞制度は、簡易保険加入者協会の加入者が火災などで家屋・家財に損害があった場合に、お見舞金が下りる制度です。

この制度が適用された場合でも、簡易保険加入者協会および他の保険会社と合わせて、補償額を超える金額の保険金・お見舞金は受け取れません。

災害見舞制度では以下の流れでお見舞金が下ります。言わば他社の給付金が出るまでの救済策という位置づけです。

災害見舞制度でお見舞金が下りる流れ

- 他社の保険契約からの給付金(共済金)がまだ支払われていない場合に給付。

- 他社の保険契約から給付金(共済金)が支払われる際は、補償額からお見舞金を差し引いた額が支払われる。

複数の保険加入が有効となるケースは?

火災保険に二重で加入すること自体は、後述するデメリットは多数あるものの不正な行為ではなく、加入すること自体は可能です。ただしそれぞれの保険会社に、二重加入を伝えておく告知義務はあります。

たとえば共済などで1つの会社からの給付金が建物の損害の評価額に満たない場合などに、その差額を埋めるために、あとで別の保険に加入することもできます。

この項では、複数の保険をかけることが有効なケースについてご説明します。

建物の評価額以下の金額で契約した

前述した共済のケースのように、複数の保険会社から支払われる給付金の総額が損害額の設定限度を超えない場合も、各保険会社からは満額の給付金が支払われ、重複の扱いとはなりません。

たとえば本来2000万円の給付金が補償の限度となる物件で、2社の保険会社のそれぞれ1000万円ずつの補償をしてもらう設定をしていた場合、2000万円が受け取れます。

増改築分を違う保険会社で契約した

このケースは、保険の対象となる物件が2つの保険会社で別々で重複にはあたりません。各部分について給付金が支払われます。

ただし、1つの保険会社に加入している場合と給付金の支払額に基本的に差は出ないため、補償が増えるわけではありません。

建物と家財で違う保険会社と契約した

やはりこのケースも増改築の際の別契約と同じで、保険会社それぞれの保険の対象が異なるため、設定どおりの給付金が各社から満額支払われ、重複にはなりません。

ただし特約で補償内容が重複していないか、確認しておく必要はあるでしょう。

火災保険に二重加入するデメリット

保険の二重加入自体は可能ですが、補償を受ける際にいくつかのデメリットがあります。デメリットが生じるのは重複保険となっていた場合だけとは限りません。

保証額は同じなのに多額の保険料を支払う

重複保険の定義となる「保険の対象物件、保険の対象事故、保険の期間が重なり、かつ補償額の合計が損害額を超える」にあたる場合、支払う保険料にムダが生じます。

掛け金だけが多くなり、給付金は限度額までしか支払われないためです。

それに加えて、近年、各保険会社が保険料を値上げしており、保険の二重加入による保険料の過払いも合わせると、今後ますます家計の負担となります。

大手損害保険会社4社(東京海上日動火災保険、損保ジャパン日本興亜、三井住友海上火災保険、あいおいニッセイ同和損害保険)の近年の値上げ推移は下記の通りです。

大手損害保険4社の値上げ状況

| 2015年10月 | 2~4%アップ |

|---|---|

| 2019年10月 | 6~7%アップ |

| 2021年1月 | 6~8%アップ |

請求手続きが煩雑になる

損害が発生して給付金を請求する際には、以下の書類の作成と提出が必要となります。

| 提出書類 | 概要 |

|---|---|

| 給付金請求書 | 損保会社が用意する専用のフォーマットに記入 |

| 修理見積書 | 修理会社に見積もりを依頼 |

| 損害明細書 | 家屋の被害箇所や家財について1点ずつ記入 |

| 罹災証明書 | 自然災害で被災した場合に管轄の消防署、または、市町村が発行する証明書 |

| 事故内容報告書 | 保険会社が用意する専用の用紙に災害の発生日、事故状況の詳細を記入 |

| 被害写真 | 建物が特定できる写真、建物の全体の写真、被害箇所が同時に写っている写真 |

| 住民票 | 本人確認に使用 |

| 印鑑証明書 | 請求金額が高額な場合、保険金請求書に実印を押印し印鑑証明書をつけて提出 |

| 建物登記謄本 | 建物の所有者と保険請求者の一致を確認 |

給付金は変わらないのに、複数の保険会社にこれだけの書類を用意することになり、手続きが煩雑にならざるを得ません。

複数社とのやり取りで支払いまでに時間がかかる

近年は度重なる自然災害と、悪徳業者による不正請求の増加で、保険会社の給付金査定は非常に精密になっています。

2社以上の加入の場合は、さらに複数社の間で査定のすり合わせが行われることになり、契約内容や補償範囲が違うことで支払いまでの課程が複雑になり、給付までに時間がかかってしまう可能性もあります。

二重加入のデメリット

- 多額の保険料を支払う

- 請求の際の手続きが煩雑になる

- 給付金の支払いに時間がかかる

火災保険に二重で加入した際の対処方法

火災保険に二重で加入をする場合は、少なくとも建物の保険価額を超えないようにする必要があります。

しかし前項で述べたとおり重複保険となっている状態自体、全体的にデメリットの方が大きいため、保険は早めに一本化するべきでしょう。二重加入した際の対処方法についてご説明します。

保険の一本化・見直しをする

重複保険はなるべく1つの保険契約にまとめるのがよく、補償の上限もその様に設計されていることが多いです。二重加入を保険会社に告知した時点で、契約の一本化を勧められるでしょう。

保険の一本化の際には、一緒に保険内容の見直しも行いましょう。後述する方法で、解約せずに残す保険の補償内容をチェックして、必要であれば変更もしてください。

火災保険の解約方法は以下です。

- 火災保険会社、もしくは担当代理店に連絡して解約の旨を伝える

- 火災保険会社から解約手続きに必要な書類が到着する

- 書類の必要項目に記入して返送する時間がかかる

また、上記とは別の手続きが必要な場合もあるため、契約先の火災保険会社に確認してみましょう。

残す契約を選ぶ基準

残す契約を選ぶには、どのように選択したらよいでしょう?

見直しの基準は以下の4つです。

- 共済より民間

- 損害認定額

- 保険料

- 補償内容

民間と共済の二重加入の状態では、民間の保険のほうが支払い上限額が共済よりも高額なため、民間の保険会社を残すことになるでしょう。

共済などは掛け金が少ない分、受けられる金額が少ない傾向にあり、たとえば県民共済の場合、100万円以上の損害認定がされても、受け取れる保険金は60万円となります。

民間の保険会社2社に二重加入している場合も、保険会社ごとに保険料と補償額のバランスは完全に同じではないため、補償の厚さを優先したい場合は、損害認定額が高いほうの保険会社を残すようにしましょう。

他保険との補償内容の重複に注意

以下のようなケースは、重複に注意したい例です。

賃貸物件の引っ越し時に重複加入

賃貸物件から賃貸物件へ移る場合、現在契約中の火災保険で異動手続きをとって、移転先でも契約を継続することができます。しかし実情としては管理会社が指定する火災保険しか選べない物件もあり、新しく火災保険に加入することが多いでしょう。

このとき、もとの火災保険を解約し忘れ、重複の加入を見逃しがちです。保険の残存期間に応じて保険料が戻ることもありますので、解約を確認するようにしましょう。

住宅金融公庫の特約火災保険に入っていた

住宅購入時に住宅金融公庫で借り入れすると、専用の火災保険である特約火災保険への加入が必須となっており、2015年の10月までは、最長で36年間まで加入できる、長い保険期間の商品でした。

保険期間が長期のため、公庫の完済と一緒に火災保険も契約期間が終わったと考えて、そのまま新しい保険に加入。実際には完済後も火災保険は継続したままで、二重加入となっていたケースがあります。

特約火災保険は風災、水災、家財などが対象外のため、見直しされることをおすすめします。

火災保険の特約の中には、他の種類の保険の特約と重複する可能性が高いものがあります。

自動車保険など他の種類の保険にもつけられる特約は、重複加入と同じく片方の補償しか受けられないのが基本です。

以下の3種類の特約の重複は見落としがちなので、注意が必要です。

火災保険・他の保険と重複しがちな特約

- 個人賠償責任特約 (他人への物損や、けがなどの補償)

- 類焼損害・失火見舞費用補償特約 (火災の際の、近隣への補償)

- 借家人賠償責任特約 (賃貸住宅の火災の、大家さんへの補償)

個人賠償責任特約

被保険者かその家族が他人に怪我をさせたり、他人の物を壊したりしたことで、賠償する責任が生じた場合に補償です。

この補償は自動車保険などにも付けられるため、自動車保険にも加入している方は重複に注意しましょう。

類焼損害・失火見舞費用補償特約

自宅の火災で近所の住宅や家財に被害を出してしまった際の補償です。類焼損害は建物と家財で別の火災保険を契約している場合、補償の重複に注意が必要なケースとなります。

借家人賠償責任特約

賃貸住宅の入居者から大家さんに対する補償です。所有するアパートなどで火災等を起こして建物に損害を与えた場合に、大家さんへの損害を補償するものです。

借家人賠償責任特約は、他に傷害保険などを契約している場合に重複していることがありますので確認してみましょう。

- 個人賠償責任特約 (他人への物損や、けがなどの補償)

- 類焼損害・失火見舞費用補償特約 (火災による被害について近隣への補償)

- 借家人賠償責任特約 (賃貸住宅の火災による被害について、大家さんへの補償)

重複保険に告知義務は必要?

告知義務を無視して二重加入をした場合、そのままバレずに2つ以上の火災保険が有効になることはあるのでしょうか?

重複保険は給付金の申請の時点で分かってしまいます。保険会社ごとに給付金を決める課程で、保険会社間で共有する被保険者のデータベースを照会する為です。

二重加入を告知しないのは告知義務違反となり、悪質と認められる場合、保険契約の解除といった民事上の問題が発生します。

告知義務違反は分かってしまううえ、給付金が下りなかったり、保険の契約解除を求められたりする場合もあるので、注意が必要です。

火災保険を見直し、補償を手厚くするポイント

加入している保険の内容を見直し、設定が充分でなかった点を変更できる場合があります。また、重複保険とならずに加入が可能な保険の組み合わせなど、補償を手厚くする方法についてご説明します。

保険の見直し方法

火災保険の加入時には、不動産会社や建築会社に勧められるままに入っている場合も多いです。一つの保険でも補償内容の設定は一律ではないため、当初よりも上乗せが可能な場合もあります。

建物の評価額は保険会社のオンラインデータベースで「新築費単価法」や「年次別指数法」によって算出され、被保険者が設定したい補償額によって、幅が設けられています。

たとえば、市場価格で500万円くらいの中古鉄骨造マンションで、400~1000万円の幅もあり得ます。この補償幅の範囲で、保険料を増やして補償を手厚くできる場合があるでしょう。

地震保険との関連

火災保険の補償範囲は、火災や風災などの自然災害によって生じた建物や家財が対象ですが、地震が原因で起きた火災建物や家財の被害は補償の範囲外のため、給付金は支給されません。

つまり地震保険は火災保険とは別個に、地震で起きた損害への補償をカバーする保険なので、火災保険とは補償の内容が重なり、給付額が増えても、二重加入の扱いにはなりません。

火災保険の基本的な補償内容は下記です。

| 補償範囲 | 補償内容 |

|---|---|

| 火災、落雷、破裂、爆発 | ・一般的な火災による損害(失火・もらい火・放火・落雷) ・ガス漏れなどによる爆発などによる損害 |

| 風災、雪災、雹災 | ・台風、暴風雨、暴風、竜巻など強風による損害 ・大雪、ひょうによる損害 |

| 水災 | ・台風、豪雨による洪水などの損害 |

| 水濡れ | ・水漏れや放水などが起こり、水濡れが生じて損害が発生してしまった場合 ※床上浸水や土砂災害は対象外 |

| 損傷・汚損 | ・偶発的な事故によって損害が出てしまったもの ※補償は、機能的に支障のあるものに限る |

このように火災保険は多彩な自然災害や事故等に対応できるのですが、地震だけはカバー範囲外であることが分かります。

地震保険の給付金は、火災保険の給付金額の30%~50%の範囲で建物5,000万円、家財1,000万円が上限となっています。最大で50%までしか補償されない部分を補いたい場合は、以下のような方法があります。

地震保険の補償の上乗せをする

地震保険は、保険会社がオプションで設定している補償の追加を利用することも可能です。一部の保険会社では、保険料は高くなりますが、火災保険と同等の100%まで補償を上乗せできます。

地震補償保険に入る

地震保険とは別の保険、「地震補償保険」は地震保険との重複加入が認められるため、おすすめです。地震補償保険は火災保険とセットの場合の地震保険とは異なり、単独でも加入することができます。

ただし、鉄骨造の大規模マンションで全壊扱いとなるような災害は、確率として高くはないと言えるでしょう。

火災も地震も、全損の際の100%カバーを目指すよりも、細かい特約などの内容の充実を図った方が、メリットが大きいと考えることもできます。

損害保険の補償を手厚くする方法

- 火災保険の建物評価額を確認し、補償を増やす

- 地震保険の補償を50%以上に上乗せをする

- 地震補償保険に入る

火災保険の申請は修復ナビに相談しよう

火災保険に二重加入したときに起きる問題や、住宅の保険をなるべく手厚くする方法をご説明しました。

二重加入を防ぎ、無駄な出費をしないためにも、火災保険の加入状況や、補償内容にも理解が必要です。しかし保険会社の方に聞いただけでは理解の難しい専門的な知識も必要になるため、サポート業者に依頼するのがおすすめです。

専門的な知識が必要なのは、保険の申請をする際も同様です。専門的なアドバイスによって申請の可否や、給付金額に差が生じます。弁護士監修の正しい保険請求で、少しでも多くの給付金を受け取るには、火災保険申請サポートにご相談ください!

修復ナビでは相談者の不安を少しでも軽減するために、まずは無料でお話を伺っております。メールやLINEで簡単に質問できますので、気になることがありましたらお気軽にご相談ください。

滋野 陽造

執筆者

保有資格:宅地建物取引士 賃貸不動産経営管理士

経歴:早稲田大卒。マスコミ広報宣伝業務・大手メーカー等のWebディレクターを経て、不動産関連業に従事。法令に則しながら、時流や現状も踏まえた解説をします。